Webライターとして経験を積んでいても、税金関係の手続きには自信がない人がほとんどです。

税金の知識がないばかりに、税金をたくさん払うのはもったいないですよね。

フリーランスになったら支払う税金が多くて大変!と言われていますが、知識を積んだ上で確定申告をすれば支払う税金を安くできる(=節税)のがフリーランスの利点。

この記事では、確定申告を控えているWebライターに向けて以下の内容を解説します。

- Webライターの確定申告に関わる基礎知識

- Webライターにかかる経費の一覧

- 経費を計上するために必要なこと

- 節税の注意点(脱税について)

Webライターだけではなく、ブロガーなどにも通ずる内容なのでチェックしてみてください!

確定申告を控えているWebライターが知っておきたい基礎

確定申告を控えているWebライターにとっては、仕事やら営業やら税金の手続きやらで大忙しです。

特に確定申告に慣れていないと、聞いたことのないような専門用語が並んでいて疲れますし、何から知ればいいかわかりません。

Webライターの確定申告においては、まず以下の3つの用語を理解しておきましょう。

- 所得税とは?

- 課税所得とは?

- 確定申告とは?

- 源泉徴収とは?/年末調整とは?

順に説明します。

確定申告の基礎についてもっと詳しく知りたい!と言う方はこちらの記事を参考にしてください。

所得税と復興特別所得税とは

所得税とは、1年間の所得に対してかかる税金です。

会社員の場合は、会社が計算して毎月の給与から天引きされたり年末調整で還付を受けたりして完結するので、特に意識することはありません。

しかし、個人事業主や副業をしている人はこの所得税を自分で計算して納付しなければなりません。

この「所得税を計算する」手続きが、後述する「確定申告」です。

復興特別所得税とは、東日本大震災からの復興のために必要な財源を確保するために設置されたものです。

復興特別所得税は、以下の計算式で求められます。

算式=基準所得税額×2.1%

例)所得税額 125,000円の場合

125,000円×2.1%=2,625円

課税所得とは【税金計算のもと】

課税所得とは、支払う税額を決めるための金額です。

課税所得が高いほど、所得税は高くなります。課税所得は以下の式で求められます。

課税所得=収入−(経費+控除)

つまり、経費や控除の金額を大きくすれば課税所得が減り、所得税が安くなります。

所得税を計算する際は、以下の表を参考にします。

例)課税所得が250万円の場合

課税所得250万円×税率10%-控除額97,500円=所得税152,500円

となります。

確定申告とは【所得税の申告】

確定申告とは、所得税法では「確定所得申告」と呼ばれている手続きです。

その名の通り、自分が支払う所得税を計算して、税務署に申告する手続きのことを言います。

1年間の所得に対する税金(=所得税)を自分で計算し、指定の申告書に記載して税務署に提出する手続き

引用:確定申告とは?準備を始めるために知るべきことを紹介【20万円以下は申告不要」は大嘘】 | カセグウズ | 全ての人に「稼ぐ力」を

所得税の確定申告は、原則2月16日〜3月15日と決まっています。(※2020年の確定申告は、2020年2月17日から2020年3月16日です。)

申告書の作成は1日で終わるものじゃないので、計画的に進めましょう。

源泉徴収と年末調整とは【会社が所得税を納める】

源泉徴収とは、会社側であらかじめ所得税を差し引いた状態で給与や報酬を支払う制度のことを言います。

給与明細を見てみると「所得税○円」というように、毎月給与から引かれていますよね。あれが「源泉徴収された所得税」です。

しかし、毎月引かれている所得税はあくまで概算なので、その人の正確な所得税額は、12月31日に1年間の所得が確定しないとわかりません。

そこで会社は年末調整を行って、正確な所得税を算出します。その結果、毎月の源泉徴収で支払いすぎた所得税は返ってきます。

つまり、12月の給料で所得税が返ってくるのは

年末調整したら所得税もらいすぎてたのが分かったから、多くもらってた分返すね〜!

ということです。

差し引かれた所得税は、会社が納税します。この手続きによって国が安定的な税収を得られる、と言う仕組みです。

Webライターが経費にできるものリスト

一体、どこまでを経費にしていいのかわからない!

一体何を経費に計上したらいいのか?どこで線引きをすればいいのか?そんな悩みはよくあります。

端的に言うと、収入を得るために使ったお金は経費になる可能性が高いです。国税庁のホームページには以下の記載があります。

事業所得、不動産所得及び雑所得の金額を計算する上で、必要経費に算入できる金額は、次の金額です。

引用:No.2210 やさしい必要経費の知識|所得税|国税庁

(1) 総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

(2) その年に生じた販売費、一般管理費その他業務上の費用の額

ここで「経費になる」と言い切れないのには理由がありまして、「どういうものが経費になる」というのは、実は法律などで詳しい決めがありません。

極端な話、税務署職員Aが「これは経費でいいよ!」と言えばOKだし、税務署職員Bが「これは経費にはできない!」と言えばNGなんです。

なので納税者に求められるのは、もし「この経費なんで計上してるの?」と聞かれた時に

「この経費は、収入を得るために必要な経費なんです!」と説明ができるかどうか。

では具体的に、経費にできるものはどのようなものなのでしょうか?

Webライターやブロガーは在庫もなければ店舗もないため、経費にできるものは少ないと思われがちですがWebライターでも経費にできるものは結構あります。

Webライターが経費にできるもの

Webライターが経費にできる可能性のあるものは以下の通り。(ほんの一部です)

| 項目 | 勘定科目 |

| 家賃 | 地代家賃 |

| 水道光熱費 | 水道光熱費 |

| 通信費 | 通信費 |

| パソコン (10万円未満・ 青色申告の場合30万円未満) | 消耗品費 |

| パソコン (10万円以上・ 青色申告の場合30万円以上) | 減価償却費 |

| ライティング技術 向上のために買った書籍 | 新聞図書費 |

| ライティング技術 向上のために行ったセミナー代 | 新聞図書費 |

| ライティング技術 向上のために行ったセミナー にかかった交通費 | 旅費交通費 |

「え!?家賃とか水道光熱費も経費にできるの?!」という疑問が生まれた人もいると思います。実は、経費にできる可能性があります。

ただし、経費として計上するためには「収入を得るために使ったお金かどうか」がちゃんと説明できる必要があります。

在宅Webライターを例にとると、こんな説明が求められます。

在宅Webライターの職場は「自宅」です。

収入を得るためには職場である自宅が必要です。職場である自宅を維持するためには、家賃と水道光熱費が必要なので経費に計上しました。

このように、いざ調査が入った時にハッキリと説明できるようにしておきましょう。

家賃や水道光熱費は「家事按分」を活用

自宅が事務所を兼ねているときの家賃や電気代のように、支出が事業用とプライベート用にまたがっている場合があります。

またがった経費のうち、事業で使用する分を経費として計上できる仕組みが「家事按分(かじあんぶん)」と言います。

Webライターが家事按分にできる経費は以下のようなものです。

- 自宅兼事務所の家賃や水道光熱費

- スマホの通信費・機種代金

これらを経費に計上するわけですが、全額を経費にはできません。普段作業している部屋の分だけ経費に計上するのが無難です。

例えば、自宅の占有面積が50㎡で、作業部屋の面積が15㎡の場合だと、

15㎡÷50㎡=30% 作業部屋の割合は30%

家賃の30%を経費として計上できる

家賃60,000円/月の場合、18,000円/月を経費として計上できる

このように、作業部屋の割合は全体の30%なので家賃の30%を経費として計上できます。水道光熱費も、同じ割合で経費にすることができます。(100%経費にできるわけではありません)

このように、事業で使用する割合を出すには合理的な根拠が必要です。

自宅兼事務所の家賃や水道光熱費なら部屋の面積、スマホの通信費なら使用時間を用いて、事業に使用した割合を出すのがよいでしょう。

家事按分をうまく利用すれば、かなりの金額を経費として計上できますよ!

経費を証明できるものは必ずとっておく

かかった費用を経費として計上する場合は、領収書の保管が義務付けられています(所得税法)。

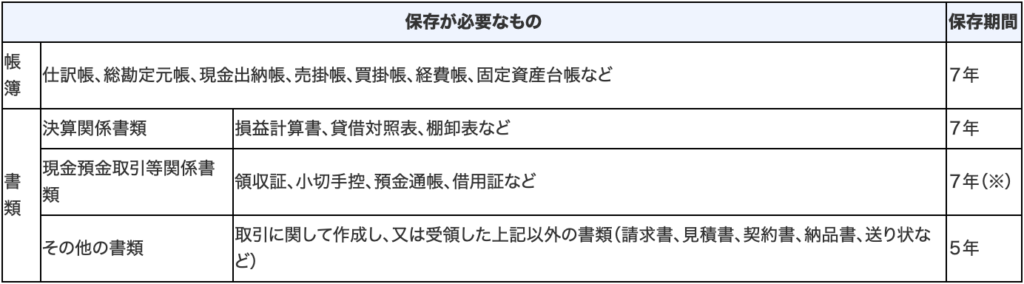

また、領収書の他にも帳簿類の保存が義務付けられています。以下は、青色申告の場合に保管が必要となる書類です。

経費を証明できる領収証(レシート類含む)などは、7年間(※)の保存義務があるので、項目別に見やすくファイリングするなどして保存しておきましょう。

※領収証の保存期間…青色申告:7年/白色申告:5年

経費になりそうなものは漏れなく集計しよう

先ほど私はこんなことを書きました。

税務署職員Aが「これは経費でいいよ!」と言えばOKだし、税務署職員Bが「これは経費にはできない!」と言えばNGなんです。

これを聞くと、

もし、自分が経費と思っていても税務署の調査で「経費じゃないよ!」って言われるのが怖い…

と思う人もいるかと思います。

ですが、自分なりの根拠を持って経費にしたのであれば何か罰則があるか、というとそんなことはありません。

もし経費として認められなかったら、認められなかった分の所得税を追加で納付することになりますが、それはペナルティではないのです。

もし、不正な方法で経費を水増ししたり、所得を少なくすると最悪の場合「脱税」として罪に問われる可能性もあります。

次の項目では脱税について詳しく解説します。

確定申告における節税の注意点

節税は申告者の権利みたいなものです。経費の計上ひとつとっても、申告者が「これは事業に関わる出費です!」と詳しく説明できれば節税につながります。

しかしこれを不正に行うと「脱税」になります。

脱税とは、不正な行為で課税を免れることによる犯罪です。これを犯した場合、十年以下の懲役若しくは千万円以下の罰金あるいはこの両方に科せられます。(所得税法第238条の1)

ここでは、脱税に繋がる主な行為と確定申告における主な注意点について紹介します。

節税の注意点①自分が支払ってないレシートを経費に計上するのは「脱税」

経費が大きいと節税になってお得なのですが、だからと言って何でもかんでも経費にしていいわけではありません。当然ですが経費にできるのは、基本的に自分が支払ったものに限ります。

経費を水増しするためにスーパーで拾ってきたレシートを経費に計上したり、故意に収入を隠して課税から逃れようとするのは絶対にダメです。これは立派な「脱税」となり、最悪の場合、刑事事件になります。

節税の注意点②故意に収入を隠すのは「脱税」

収入が少ないほど、課税所得も少なくなります。課税所得が少なくなれば結果として節税になるのですが、だからと言ってわざと収入を隠すのはNG。

これも「脱税」に該当するので、絶対にやってはいけません。

節税の注意点③経費を増やすために無駄な出費をするのは「損」

経費が増えれば支払う税金は安くなるのですが、そこだけを見ると

経費を増やすために出費しまくればいいじゃん!

と言う考えが生まれかねません。実はこれ、逆効果です。確かに税金は安くなるのですが、最終的に手元に残るお金は少なくなります。

以下は、経費を抑えたパターンと経費が大きいパターンを並べた表です。

| 項目 | 経費少 | 経費多 |

| 収入…① | 150万 | 150万 |

| 経費…② | 30万 | 60万 |

| 控除 | 48万 | 48万 |

| 課税所得 | 72万 | 42万 |

| 所得税(税率5%)…③ | 3.6万 | 2.1万 |

| 手取り…①−(②+③) | 116.4万 | 87.9万 |

ご覧の通り、経費が多ければ所得税は安くなりますが、最終的な手取りは少なくなってしまいます。

30万円も使って、たった15,000円の所得税を節約するのはしょうもないですよね。普通にもったいないです。

なので、節税対策と言って無駄な出費をするのは、損でしかないのでやめましょう。

【よくある疑問】支払調書が来ないと確定申告はできないの?

確定申告についてネットで調べているとよく出てくる「支払調書」。

取引先から支払調書が届かないから、確定申告書が作れない!

支払調書が届かなかったら、クライアントに問い合わせなきゃならないのかな。去年仕事させてもらったクライアント全員に連絡してたら間に合わないよ…

支払調書についてはこんな不安を抱えている人も多いでしょう。私もその一人でした。ですが、支払調書は確定申告に絶対必要なものではありません。

そもそも、支払調書とは何か?から説明します。

支払調書とは?

支払調書とは、企業が税務署に提出する書類のひとつです。

企業はある特定の取引をした場合に「1月1日〜12月31日の1年間、誰に、何を、いくら支払ったか」を税務署に報告する義務があります。

この内容を記載したものが支払調書になります。

個人事業主やフリーランスに送られている支払調書は、税務署に提出されているものと同じものです。

企業から個人事業主に対して支払調書を送る義務はない

では、企業から個人事業主に対して支払調書を送付する義務はあるのでしょうか?

答えは、「NO」です。

企業としては、税務署に送付すれば任務完了なので、もし送ってきてくれる企業があるなら、それは気づかいのようなものと受け取ってよいでしょう。

支払調書は無いものとして収入の把握をしよう

収入の把握を支払調書に頼りきってはいけません。

確定申告が近づいたら、支払調書送られてくるんでしょ?それなら日々の収入把握したら二度手間じゃん!

とか考えていると、確定申告の時期になって大忙しになるのです。

日頃から、支払調書は無いものとして収入の把握をしましょう。

支払調書は確定申告書に添付しない

支払調書は申告書類に添付するものではないので、確定申告のときに税務署に提出する書類ではありません。

なので、確定申告時期になってから頑張ってかき集める意味もないのです。税務署としても、支払調書を添付されても処理に困るだけなので添付はしません。

もし税務署職員から「支払調書、提出して!」と言われても「提出する書類ではないはずですが…」と教えてあげましょう。

もしどうしても心配な場合は、管轄の税務署に事前に問い合わせておきましょう。

Webライターでも経費を知れば節税はできる!

Webライターは在庫や店舗を持たないので経費がかからないのがメリットです。

ですが、経費が少ないぶん節税できる範囲が少ないと思っている方もいますが、それは勘違い。なぜなら、家賃や水道光熱費なども経費にできる可能性があるからです。

経費にできる基準は、ざっくりいうと「収入を得るために必要な出費かどうか」です。そのためには「これは事業で収入を得るために使った出費なんです!」とハッキリ説明できるようにしましょう。

経費を計上するためには、経費を証明するために領収書などの保管が義務づけられています。領収書類は確定申告の時に提出する書類ではありませんが、ファイリングなどして確実に保管しておきましょう。

節税は、正しい知識を持って行えば非常に効果のあるものです。しかし、経費の水増しや収入を隠すといった不正行為は、最悪の場合「脱税」につながるので絶対にやめましょう。

何にせよ、少しでも「これでいいかな?」と思った場合は、管轄の税務署に問い合わせるか、税理士に質問できるWebサービスを活用しましょう。

税理士ドットコムでは、税理士に無料でメール相談ができます。

また、クラウド会計サービスfreeeではチャット形式で税金や会計についての相談ができます。

ぜひこの記事を参考にして、確定申告で節税しましょう!

コメント